隨著創(chuàng)新驅(qū)動發(fā)展戰(zhàn)略的深入推進,創(chuàng)業(yè)投資作為支持科技創(chuàng)新、培育新興產(chǎn)業(yè)的關(guān)鍵資本力量,其重要性日益凸顯。對于希望進入或已涉足創(chuàng)投領(lǐng)域的機構(gòu)與個人而言,清晰了解從登記備案到投資運作,再到享受相關(guān)優(yōu)惠政策的全流程要點,是合規(guī)運營、穩(wěn)健發(fā)展的基石。本文將對此進行系統(tǒng)性解析,并提供相關(guān)運營咨詢思路。

一、 創(chuàng)業(yè)投資企業(yè)登記備案要點

創(chuàng)業(yè)投資企業(yè)(以下簡稱“創(chuàng)投企業(yè)”)的規(guī)范設(shè)立與備案是其合法開展業(yè)務(wù)的前提,主要涉及以下環(huán)節(jié):

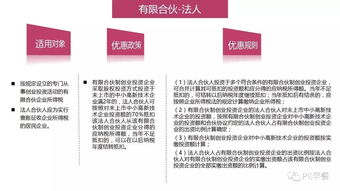

- 組織形式選擇:創(chuàng)投企業(yè)通常可采用公司制、合伙制(有限合伙為主)或契約制(如基金)等形式。有限合伙制因其靈活的治理結(jié)構(gòu)、稅收穿透特性(先分后稅)而成為市場主流選擇。

- 備案監(jiān)管體系:根據(jù)中國證監(jiān)會及國家發(fā)改委的相關(guān)規(guī)定,創(chuàng)投企業(yè)主要在兩個層面進行備案:

- 工商登記與中基協(xié)備案:完成工商注冊后,若涉及以非公開方式募集資金,需向中國證券投資基金業(yè)協(xié)會(中基協(xié))進行私募基金管理人登記和基金產(chǎn)品備案。這是目前最主要的監(jiān)管備案路徑,確保其符合《私募投資基金監(jiān)督管理暫行辦法》等法規(guī)要求。

- 創(chuàng)業(yè)投資企業(yè)備案(發(fā)改委):符合《創(chuàng)業(yè)投資企業(yè)管理暫行辦法》條件的創(chuàng)投企業(yè),可自愿向國家或地方發(fā)改委申請備案。此備案是享受國家特定優(yōu)惠政策(如稅收優(yōu)惠)的重要依據(jù)。

- 備案核心條件:通常要求實收資本/出資額不低于3000萬元人民幣,投資者人數(shù)符合法律規(guī)定,有明確的投資領(lǐng)域(主要投向未上市成長性企業(yè)),具備專業(yè)的投資管理團隊和合規(guī)的風險控制制度。

二、 創(chuàng)業(yè)投資企業(yè)投資運作核心規(guī)范

規(guī)范的投資運作是創(chuàng)投企業(yè)持續(xù)創(chuàng)造價值和控制風險的關(guān)鍵。

- 投資范圍與限制:創(chuàng)投企業(yè)應(yīng)專注于對未上市的初創(chuàng)期、成長期企業(yè)進行股權(quán)(或可轉(zhuǎn)換優(yōu)先股、可轉(zhuǎn)債等)投資。監(jiān)管明確禁止從事?lián)!⒎康禺a(chǎn)、股票公開交易等業(yè)務(wù),以保證其專注于實體創(chuàng)新經(jīng)濟。

- 投資決策流程:應(yīng)建立科學、民主、透明的投資決策委員會制度,對項目篩選、盡職調(diào)查、投資決策、投后管理、退出方案等進行專業(yè)評估與決策,并保留完整的決策記錄。

- 資金托管與運作:為保障投資者資金安全,通常要求募集資金由具備資質(zhì)的商業(yè)銀行或券商進行托管,實現(xiàn)資金運作與管理的分離。

- 信息披露與報告:需定期(如季度、年度)向投資者披露基金資產(chǎn)、投資運作、財務(wù)數(shù)據(jù)等信息,并按規(guī)定向中基協(xié)等監(jiān)管平臺報送相關(guān)報告。

- 風險管理與合規(guī):建立健全內(nèi)控與合規(guī)體系,包括利益沖突防范、關(guān)聯(lián)交易管理、反洗錢制度等,確保運作合法合規(guī)。

三、 創(chuàng)業(yè)投資企業(yè)優(yōu)惠政策要點解析

國家及地方為鼓勵創(chuàng)業(yè)投資發(fā)展,出臺了一系列優(yōu)惠政策,其中稅收優(yōu)惠最為核心。

- 稅收優(yōu)惠政策(公司制/合伙制創(chuàng)投企業(yè)):

- 投資額抵扣應(yīng)納稅所得額:已按規(guī)定完成備案(尤其是發(fā)改委備案)的創(chuàng)投企業(yè),采取股權(quán)投資方式直接投資于符合條件的初創(chuàng)科技型企業(yè)滿2年的,可以按照投資額的70%在股權(quán)持有滿2年的當年抵扣其應(yīng)納稅所得額;當年不足抵扣的,可在以后納稅年度結(jié)轉(zhuǎn)抵扣。此政策適用于公司制創(chuàng)投企業(yè)和合伙制創(chuàng)投企業(yè)的法人合伙人/個人合伙人。

- 單一投資基金核算(合伙制可選):合伙制創(chuàng)投企業(yè)可選擇按單一投資基金核算,其個人合伙人從該基金取得的股權(quán)轉(zhuǎn)讓所得和股息紅利所得,按20%稅率繳納個人所得稅,避免了按5%-35%超額累進稅率計稅的可能,稅負更為明確和優(yōu)化。

- 政府引導(dǎo)基金支持:各級地方政府設(shè)立的創(chuàng)業(yè)投資引導(dǎo)基金,可通過參股、跟進投資、風險補助等方式,吸引和撬動社會資本共同設(shè)立子基金,投向本地重點產(chǎn)業(yè)領(lǐng)域,為創(chuàng)投企業(yè)提供資金來源和項目渠道支持。

- 區(qū)域性優(yōu)惠政策:許多地區(qū)(如自貿(mào)區(qū)、高新區(qū)、金融改革試驗區(qū)等)為吸引創(chuàng)投機構(gòu)落戶,在落戶獎勵、辦公用房補貼、投資風險補償、高管人才稅收返還等方面提供了額外的財政扶持政策。

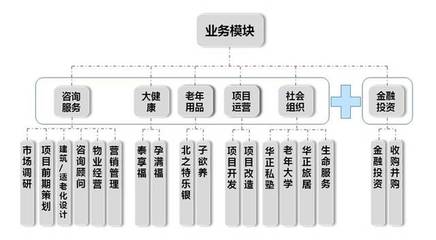

四、 投資運營咨詢服務(wù)建議

對于創(chuàng)投企業(yè)而言,專業(yè)的運營咨詢能有效提升管理效能與合規(guī)水平。

- 設(shè)立與備案咨詢:在籌備階段,尋求專業(yè)法律與財務(wù)顧問的服務(wù),根據(jù)自身資金結(jié)構(gòu)、發(fā)展戰(zhàn)略選擇最優(yōu)的組織形式,并高效完成全套工商、中基協(xié)及發(fā)改委的登記備案手續(xù)。

- 合規(guī)運營體系搭建咨詢:引入合規(guī)顧問,幫助設(shè)計并完善涵蓋募、投、管、退全流程的內(nèi)部管理制度、風險控制體系和信息披露機制,確保日常運作始終行駛在合規(guī)軌道上。

- 財稅優(yōu)化方案咨詢:聘請精通創(chuàng)投領(lǐng)域稅收政策的財稅專家,結(jié)合企業(yè)具體架構(gòu)和投資策略,進行稅務(wù)籌劃。例如,幫助合伙制企業(yè)評估選擇是否適用“單一投資基金核算”,或指導(dǎo)公司制企業(yè)準確適用投資抵扣政策,最大化合法稅收效益。

- 政策申請與資源對接咨詢:委托專業(yè)服務(wù)機構(gòu)跟蹤解讀國家和地方最新扶持政策,協(xié)助準備材料,申請稅收優(yōu)惠認定、政府引導(dǎo)基金合作、各類補貼獎勵等,并幫助對接優(yōu)質(zhì)的LP資源、項目資源及退出渠道。

創(chuàng)業(yè)投資企業(yè)的成功運作,是資本、專業(yè)能力與政策環(huán)境共同作用的結(jié)果。深刻理解并嚴格遵守登記備案要求,建立規(guī)范高效的投資運作流程,同時充分運用各項優(yōu)惠政策,是創(chuàng)投企業(yè)在激烈市場競爭中行穩(wěn)致遠的關(guān)鍵。借助專業(yè)的外部咨詢力量查漏補缺、優(yōu)化運營,往往能事半功倍,讓企業(yè)更專注于核心的價值發(fā)現(xiàn)與創(chuàng)造,為我國科技創(chuàng)新和產(chǎn)業(yè)升級貢獻更大力量。

全過程工程咨詢模式及其內(nèi)在特征研究——以投資運營咨詢?yōu)楹诵?/span>

全過程工程咨詢模式及其內(nèi)在特征研究——以投資運營咨詢?yōu)楹诵?/span>